Düşük faizin enflasyonu da düşüreceği düşüncesinin büyük bir ekonomi politika hatası olduğunu söyleyen ekonomist Mahfi Eğilmez "Eğer enflasyon yüzde 19 ve Merkez Bankası politika faizi de yüzde 19 iken faiz düşürülmeye başlanacak yerde bir, iki puan artırılsaydı, Türkiye’de enflasyon bugünkü oranın üçte biri düzeyinde bir yerde olacak, gelir dağılımı bu kadar bozulmayacak, ücretli kesim böylesine şikâyetçi olmayacaktı" dedi.

Ekonomist Mahfi Eğilmez, baz etkisiyle düşük görülen enflasyon konusunda bir yazı kaleme aldı. Eğilmez yazısında “Enflasyon ve faiz konusunda 2021 yılı Eylül ayından başlayarak yapılan ve düşük faizin enflasyonu düşüreceği inancına dayalı uygulama büyük bir ekonomi politikası hatasıdır. Bu hatayı, baz etkisiyle düşen enflasyona bakarak hata değilmiş, hatta iyi bir şeymiş gibi anlatmaya veya yorumlamaya çalışmak ise artık hata olmaktan da öte bir durumdur” ifadelerine yer verdi.

Eğilmez’in kendi internet sitesinde yayımladığı 'Enflasyonun Baz Etkisiyle Düşüşü Nasıl Oluyor?' başlıklı yazısı şöyle:

Baz etkisi; karşılaştırmaya konu olan iki dönemden ilkinde ortaya çıkan aşırı bir düşüş veya yükselişin karşılaştırılan dönem üzerinde yarattığı yanıltıcı etkidir. Lastik bir topu yere bırakırsanız yere değdiğinde dip yapar sonra sıçrayarak zirve yapar. Sonra daha yavaş bir düşüşle tekrar dip ardından da daha yavaş bir çıkışla tekrar zirve yapar, bu iniş çıkışlar bir süre devam eder ve sonunda top bir yerde durur.

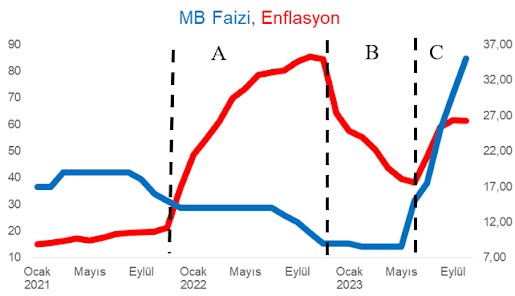

Enflasyonun (TÜFE) ve Merkez bankası politika faizinin 2021 Ocak ayından 2023 Ekim ayına kadar birlikte çizdiği grafiği daha önce paylaşmıştım. Bu grafiği bir kez daha paylaşayım (sol eksen enflasyonu, sağ eksen Merkez Bankası politika faizini gösteriyor.) Dikkat edilecek olursa 2021 yılının Eylül ayında başlayan faiz indirimlerinin sonrasında enflasyonda hızlı bir yükseliş başlıyor. Bu yükseliş A bölgesinde yer alıyor. Bu bölgede faiz düşürülmeye devam ediyor. B bölgesinde faiz düşük kalmaya devam ettiği halde enflasyon da düşüşe geçiyor. C bölgesinde enflasyon yeniden yükselişe geçiyor ve bu kez faiz de yükseliyor.

Bu grafiği, bölge ayrımı olmaksızın, sosyal medyada paylaştığımda bazı kişiler B bölgesindeki duruma bakarak faiz düşük kaldığı için enflasyon da düşmüş diye yorumlamış olduklarını öğrenince baz etkisini bir kez daha anlatmamın gerekli olduğu sonucuna vardım.

'BAZ ETKİSİ GEÇİNCE, FAİZ DE YÜKSELMEYE BAŞLIYOR'

Yukarıda baz etkisini tanımlarken verdiğim lastik top örneğindeki gibi enflasyon ne kadar hızlı yükselirse o hıza neden olan gelişmeler bittiğinde de eski konumuna doğru hareketlenir. Tekrar grafiğe bakalım: Enflasyon, faizin düşürülmesi sonucu, olağan hızının üzerinde yükseliyor (A bölgesi.) O aylarda enflasyon oranı olağan dışı yüksek oranlara varıyor. Aradan bir yıl geçince o yüksek oranlar tekrarlanmayınca enflasyon düşüşe geçiyor (B bölgesi.) İşte buna ‘enflasyon düşüşünde baz etkisi’ deniyor. Baz etkisi geçince, faiz de artırılmadığı için enflasyon yeniden olağan dışı oranlarla yükselmeye başlıyor (C bölgesi.) Bu kez enflasyonu frenlemek için Merkez Bankası politika faizi artırılmaya başlıyor ve enflasyon da sonunda aşağıya doğru dönüşe geçiyor.

'FAİZ ARTIRILSAYDI GELİR DAĞILIMI BU KADAR BOZULMAZDI'

En başa dönelim. Eğer enflasyon yüzde 19 ve Merkez bankası politika faizi de yüzde 19 iken faiz düşürülmeye başlanacak yerde bir, iki puan artırılsaydı Türkiye’de enflasyon bugünkü oranın üçte biri düzeyinde bir yerde olacak, gelir dağılımı bu kadar bozulmayacak, ücretli kesim böylesine şikâyetçi olmayacaktı.

Enflasyon ve faiz konusunda 2021 yılı Eylül ayından başlayarak yapılan ve düşük faizin enflasyonu düşüreceği inancına dayalı uygulama büyük bir ekonomi politikası hatasıdır. Bu hatayı, baz etkisiyle düşen enflasyona bakarak hata değilmiş, hatta iyi bir şeymiş gibi anlatmaya veya yorumlamaya çalışmak ise artık hata olmaktan da öte bir durumdur.”